Evlerde üretilen malların internetten satışında esnaf muaflığı ve vergi muafiyeti için gerekli olan koşullar 30 Nisan 2021 tarihinde gelir vergisi genel tebliği ile yayımlanmıştır. Hazine ve Maliye Bakanlığı Gelir İdaresi Başkanlığı’nın hazırlamış olduğu Gelir Vergisi Genel Tebliği, Resmi Gazetede yayımlanarak yürürlüğe girmiştir. Tebliğ ile birlikte, Gelir Vergisi Yasasının bazı maddelerinde değişiklikler yapıldı ve bunun açıklanmasına yönelik usul ve esaslar düzenlendi.

Yasal olarak yapılan değişik ile beraber, 1 Ocak 2021’den itibaren gerçekleştirilen gelirlere uygulanmak üzere, evlerde üretilen malların internet satışında esnaf muaflığı getirildi. Herhangi bir iş yeri açmadan ve sanayi tipi ya da seri imalat yapabilen makine ve materyal kullanmadan, evlerinde imal ettikleri ürünleri, internet vb. elektronik platformlar üzerinden satışını yapan kişiler esnaf muaflığı kapsamına girdiler.

Esnaf Muaflığından Kimler Faydalanabilir?

Yayımlanan tebliğe göre, evlerinde kendi el becerisi ve emekleri ile imal ettikleri havlu, örtü, çarşaf, çorap, halı, kilim, dokuma mamûlleri, kırpıntı deriden üretilen mamûller, örgü, dantel, her türlü nakış işleri ve turistik eşya, hasır, sepet, süpürge, paspas, fırça, yapma çiçek, pul, payet, boncuk işleme, tığ örgü işleri, ip ve urganları, tarhana, erişte, mantı gibi ürünleri, bir işyeri açmaksızın satış yapan kişiler esnaf muaflığı durumundan faydalanabilmektedirler.

Esnaf muafiyetinden faydalanılması için;

-İkamet ettikleri yerde bulunan, tarha yetkili vergi dairesine başvuruda bulunarak “esnaf vergi muafiyeti belgesi” alınması gerekmektedir. Bu belgeyi aldıktan sonra esnaf muaflığı durumundan yararlanan kişilerin, 3 yılda bir kez tarha yetkili vergi dairelerine başvurarak bulundukları durumu revize etmeleri çok önemli bir husustur.

-Türkiye’de yer alan bankalarda internet üzerinden yerine getirilen satış işlemlerinin tahsilini ve bu elden edilen gelir üzerinden tevkifat yapılması için bir ticari hesap açılması gereklidir. Aynı zamanda bütün gelirin münhasıran bu hesap ile tahsili gerekecektir.

-Bankalarda açılan bu ticari hesaplara gelen miktarlar üzerinden, para aktarım tarihinden itibaren %4 oranında gelir vergisi tevkifatı yapılacak ve bir aya ilişkin gelen miktarların üzerinden tevkif edilen vergiler bankalar aracılığı ile beyan edilip ödenecektir. Esnaf muaflığından faydalanan üreticilerin bir ya da daha fazla işçi çalıştırdığı zamanlarda tevkifat oranı %2’ye düşecektir. Bu indirimli tevkifat oranının uygulanabilmesi için o ayda bir işçinin minimum 10 gün çalıştırılması gereklidir.

-Bir takvim yılında elde edilen gelirin 2024 yılı için 1.100.000 TL’yi geçmesi durumunda, içinde bulunulan yılın esnaf muaflığından yararlanılabilecek, o yılı izleyen diğer yılın başından itibaren de bu haktan faydalanılamayacaktır.

-Esnaf muaflığına dair koşulları kaçıranlar, bulunulan yılı takip eden yılın başından itibaren gerçek usulde vergilendirilecek ve yeniden aynı muafiyetten yararlanılamayacaktır.

-Birden çok ürün imal edilerek internet vb. elektronik platformlar üzerinden satışı yapılması halinde, elde edilen gelirin ilgili yıl içerisinde olan miktarı geçmemesi koşulu, her bir ürün türü için ayrı ayrı olarak değil, bütün ürün türlerinden elde edilen toplam gelir için geçerli sayılacaktır.

-Esnaf muaflığı şartlarından yararlanılabilmesi için evlerde imal edilen malların yalnızca internet vb. elektronik ortamlar üzerinde satışının yapılması koşulu vardır. Ürün satışlarının hem internet vb. elektronik platformlarda hem de dışarıda başka yollarla yapılması durumunda muafiyet uygulanmayacaktır.

-Esnaf muaflığı durumundan yararlanan kişilerin mükellefiyet tesisi, evrak düzenleme, defter tutma, beyanname sunma gibi sorumlulukları bulunmayacaktır.

Esnaf Muaflığı İçin Gereken Koşulları Sağlamayanlar Tespit Edilirse Ne Olur?

Geçerli bir Esnaf Vergi Muafiyet Belgesi olmadığı, Türkiye’de yer alan bankalardan birinde ticari hesabının bulunmadığı, elde edilen gelirin hepsinin açılan banka hesabına aktarılmadığı ya da eksik aktarıldığı, evde üretilen ürünler dışında dışarıdan satın alınan ürünlerin satışının yapıldığı tespit edilmesi durumunda ve belirlenen diğer koşulların ihlali söz konusu olduğunda, bulunulan yılın başından itibaren esnaf muaflığından yararlanılamayacak ve alınmayan vergiler, vergi ziyaı cezası kesilmek üzere gecikme faizi ile beraber tahsis edilecektir.

Esnaf muaflığından yararlanıyorken tebliğde belirtilen koşulları ihlal ettiği belirlenen kişiler, muafiyet hükmünden yararlanamayacağı için, kişilere verilen belge, bulunulan yılın başından itibaren ya da belge daha sonraki bir tarihte verilmiş ise, bu tarihten itibaren geçerli olmak üzere iptal edilecektir.

Belirlenen gelirin sınırının geçilmesi halinde ise Esnaf Vergi Muafiyet Belgesi, bulunulan yılın başından itibaren iptal edilecektir.

İnternet Üzerinden Gerçekleştirilen Mikro İhracata Vergi Muafiyeti

Diğer taraftan, mikro ihracat kapsamında yayımlanan tebliğ ile elektronik ticaret gümrük beyannamesi ile ürün ihracatı kapsamında elde edilen gelirlerde indirim yapılmasına ilişkin esaslar da düzenlenmiştir. Buna göre, tam mükellef olan gerçek üreticiler, Gümrük Yasası kapsamında dolaylı temsilci olarak yetkili olan posta idaresi ya da hızlı kargo taşımacılığı hizmeti veren firmalar tarafından düzenlenen elektronik ticaret gümrük beyannamesi ile yerine getirdikleri ürün ihracatı kapsamından elde edilen gelirlerinin %50’si, gelirin elde edildiği yıla ait verilecek yıllık gelir vergisi beyannamesi üzerinden bir indirim sağlayabilecektir.

Yayımlanan Gümrük Genel Tebliği kapsamında, ağırlığı brüt 300 kilogramı ve tutarı 15.000 Euro’yu aşmayan ürünler için dolaylı temsilci olarak yetkili olan posta idaresi ya da hızlı kargo taşımacılığı hizmeti veren şirketler ile elektronik ticaret gümrük beyannamesi düzenlenebileceği için, ağırlık ya da tutar itibari ile bu sınırlar içerisinde bulunan ürünlerin ihracat edilmesi ile elde edilen kazançlar beyanname üzerinden indirime uğrayabileceklerdir.

Bu indirimden faydalanılabilmesi için ihracat edilmesi ile elde edilen hasılatların toplamı;

Yıllık;

-400.000 TL’ye kadar olanların bulunulan yılda kendilerinin sigortalı olması,

-800.000 TL’ye kadar olanların bulunulan yılda kendilerinin sigortalı olması ve en az yaklaşık 1 tam zamanlı ya da eş değer kısmi zamanlı personel çalıştırması,

-1.600.000 TL’ye kadar olanların bulunulan yılda kendilerinin sigortalarının olması ve en az yaklaşık 2 tam zamanlı ya da eş değer kısmi zamanlı personel çalıştırması,

-2.400.000 TL’ye kadar olanların bulunulan yılda kendilerinin sigortalarının olması ve en az yaklaşık 3 tam zamanlık ya da eş değer kısmi zamanlı personel çalıştırması koşulu aranacaktır.

Posta idaresi ya da hızlı kargo taşımacılığı hizmeti veren firmalar tarafından düzenlenen elektronik ticaret gümrük beyannamesi ile yerine getirilen ürün ihracatı dışında, mükellef kişilerin başka biçimlerde ihracat kazançlarının olması, söz konusu olan indirimden faydalanmalarına engel olacaktır.

Hazine ve Maliye Bakanlığı’nın Gelir Vergisi Genel Tebliğinde Vermiş Olduğu Örnek;

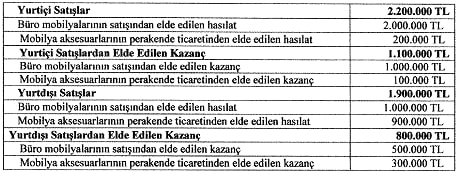

''Tam mükellef Bay (F), büro mobilyalarının imalatı faaliyetinin yanında mobilya aksesuarlarının perakende ticareti faaliyetiyle de iştigal etmektedir. Mükellefin bu faaliyetlerine ilişkin ihracat gelirleri de bulunmaktadır. Bay (F)’nin 2021 takvim yılında elde etmiş olduğu gelirler aşağıdaki gibidir:

Bay (F), ihraç etmiş olduğu mobilya aksesuarlarını hızlı kargo taşımacılığı yapan şirket aracılığıyla büro mobilyalarını ise lojistik tırlar vasıtasıyla yurtdışındaki alıcılarına teslim etmektedir.

Buna göre Bay (F), Kanundaki diğer şartların da oluşması halinde, sadece mobilya aksesuarlarının ihracından elde ettiği kazanç için indirimden faydalanabilecek olup, lojistik tırlar vasıtasıyla yaptığı büro mobilyalarının ihracatından elde ettiği kazanç için indirimden faydalanamayacaktır. İndirim şartlarının gerçekleşip gerçekleşmediğinin tespitinde hızlı kargo taşımacılığı yapan şirket aracılığıyla yapılan mobilya aksesuarlarından elde edilen ihracat hasılat bedeli dikkate alınacak olup, Bay (F) tarafından bu kapsamdaki ihracat faaliyetinden 900.000 TL ihracat hasılatı elde edildiğinden, ilgili dönemde mükellefin kendisinin sigortalı olması ve en az ortalama iki tam zamanlı ya da eş değer kısmi zamanlı işçi çalıştırması koşuluyla söz konusu indirimden faydalanılabilecektir.'' (Resmî Gazete, Sayı:31470)

Şeklinde yayımlanmıştır.

UYARI: Bu yazıda yer alan bilgiler sadece genel bilgilendirme amaçlıdır ve profesyonel olarak herhangi bir hizmet ya da tavsiye sunmayı amaçlamamaktadır. Şirketiniz için ve bireysel olarak karar almadan önce mutlaka profesyonel bir uzmana danışın. SMMM Burak Bayraktar bu yazıda yer alan bilgilerin kullanılması sonucunda oluşacak zararlardan sorumlu değildir. Bu İnternet Sitesi içeriğinde yer alan makale ve yazılar Serbest Muhasebeci Mali Müşavir Burak Bayraktar’a ait olup kaynak gösterilmeden kullanılamaz.

Hibe ve Teşvikler

- Ticaret Bakanlığı Hibe Ve Teşvikleri Nelerdir? Hibe Şartları 2024

- İşkur Teşvikleri Nelerdir? İşkur Teşvik Şartları 2024

- Esnaf Muaflığı Nedir? İnternet Satışlarında Esnaf Muaflığı 2024

- Kosgeb Başvuru Şartları 2024 | KOSGEB Destekleri Nelerdir?

- Genç Girişimci Desteği 2024 | 29 Yaş Altındaki Girişimciler Dikkat!